EMR März 2022

Liebe Leserin, lieber Leser,

Die russische Aggression in der Ukraine zwingt uns zu folgender Neu-Einschätzung. Die kurz- bis mittelfristigen Folgen des russischen Einmarschs in der Ukraine sind äusserst kompliziert und schwer vorherzusehen. Zum jetzigen Zeitpunkt sind wir nicht in der Lage, die geeigneten Schritte genau zu definieren, die den Aggressor davon überzeugen könnten, das Massaker an unschuldigen Menschen zu beenden.

Das größte Fragezeichen bezieht sich derzeit auf die Wirksamkeit der geplanten Sanktionen. Werden sie den Aggressor davon überzeugen, dass die Gewinne aus seiner derzeitigen Politik für die russische Wirtschaft wesentlich negativer ausfallen werden als für die freie Welt? Machtpolitik und nackte Gewalt dominieren die Diskussion, was Vergleiche mit ähnlichen Perioden in der Vergangenheit sehr schwierig machen. Hier unsere Annahmen:

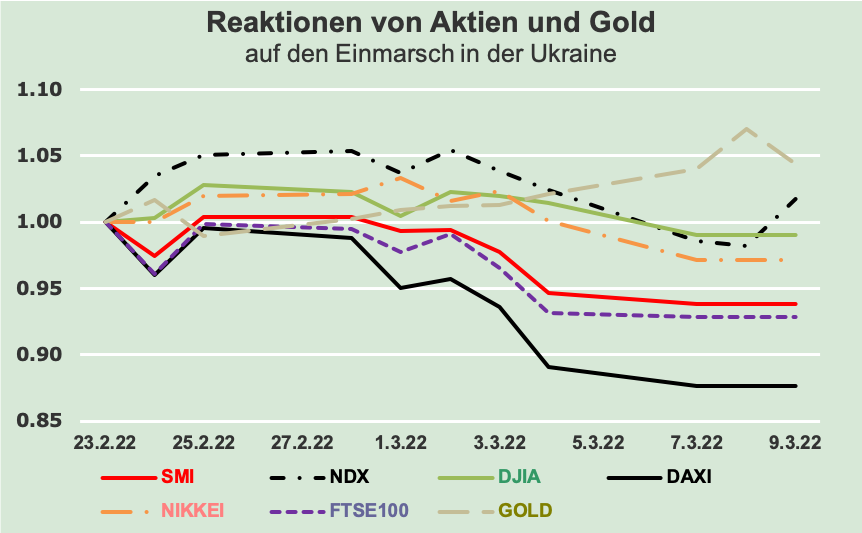

Höhere und anhaltende Volatilität der Finanzmärkte.

Als Ökonomen kann man mit einiger Genauigkeit ableiten, dass kurzfristige Volatilität und Angst das Marktgeschehen beherrschen werden. Es scheint überhaupt kein Zweifel daran zu bestehen, dass sich kurzfristig die Inflation mit den anschwellenden Energiekosten weiter erhöhen wird, da das internationale Angebot schrumpft. Im gegenwärtigen Umfeld muss auch berücksichtigt werden, dass die Preise von Industriegütern nicht nur von der Verfügbarkeit und den Preisen verschiedener Zwischenprodukte, sondern auch und vor allem von anderen Versorgungsengpässen bestimmt werden. Besondere Aufmerksamkeit muss auch – zumindest kurzfristig – der “Langlebigkeit” der Kriegsaktivitäten und den entsprechenden Gegenmassnahmen in den Bereichen Luftverkehr, Schifffahrt und Hafenüberlastung gewidmet werden. Zweifellos werden diese Ereignisse die Preisentwicklung nicht nur auf dem Aktienmarkt weiter beeinflussen.

Wirtschaftsrisiken

Vor den russischen Angriffen auf die Ukraine konnte man davon ausgehen, dass sich die Weltwirtschaft mit dem Abklingen der COVID-19-Pandemie auf ein normaleres Niveau führen könnte und sollte. Dieser Aufholeffekt muss verschoben werden, was sowohl von der befürchteten anhaltenden Kriegstreiberei Russlands als auch von den entsprechenden Sanktionen abhängt, die von den Industrieländern ergriffen wurden und erwogen werden. Zumindest kurzfristig sprechen sie für eine geringer als vor kurzem erwartete ausfallende Wirtschaftstätigkeit.

Inflation, Zinssätze und Währungen

Es ist eine Tatsache, dass die kriegerischen Aktivitäten Russlands in der Ukraine weiterhin zu Materialengpässen und damit zu logistischen Schwierigkeiten führen, die wahrscheinlich weitaus inflationärer sind als die jüngst lockere Geldpolitik der Industrieländer. Nach unserer Einschätzung besteht kein Zweifel daran, dass die Auswirkungen auf die Energiepreisentwicklung zumindest in naher Zukunft anhalten werden. Es ist bekannt, dass die “Sanktionen” nicht nur die Exporteure betreffen. Höhere Preise und/oder eingeschränkte Importmengen werden ebenfalls weiterhin darunter leiden. Mit anderen Worten: Höhere Importe implizieren ceteris paribus ein niedriges reales BIP-Wachstum. In diesem Zusammenhang sind wir weniger optimistisch als die große Mehrheit der Analysten. Warum ist das so, werden Sie sich fragen? Eine einfache Statistik, d.h. niedrigere Importe, sprechen für ein höheres BIP-Wachstum. Diese analytische Ableitung ist aber nur ceteris paribus richtig. Sie berücksichtigt z.B. nicht die jeweiligen besonderen Auswirkungen auf die Anlageinvestitionen der Unternehmen, die ebenfalls negativ beeinflusst werden dürften. Es ist klar, dass die Verbraucherpreise zumindest kurzfristig hoch bleiben oder sogar weiter steigen werden. Es ist zu beachten, dass die daraus resultierenden höheren Inflationserwartungen die positiven Erwartungen der Verbraucher dämpfen werden, während die Anlageinvestitionen der Unternehmen weiterhin unter Angebotsengpässen leiden könnten. Ein solches Umfeld wird allgemein als Prognose-Sackgasse betrachtet. Unserer Ansicht nach könnte die Wirtschaftstätigkeit in den kommenden Quartalen geringer ausfallen als allgemein erwartet, während sich das Wirtschaftswachstum in der zweiten Jahreshälfte 2022 und darüber hinaus beleben könnte, sofern der Besetzung in der Ukraine gestoppt wird. In einem solchen Umfeld erwarten wir, dass die Zentralbanken gezwungen sein könnten, die Zinserhöhung aufzuschieben, um die mittelfristige wirtschaftliche Erholung nicht zu behindern. Es sei daran erinnert, dass das Zins- und Inflationsniveau in den einzelnen Ländern sehr unterschiedlich ist. In diesem Stadium stellen sie ein deterministisches “Diversifizierungsrisiko” dar. Die Auswirkungen auf die Währungen müssen kurz- bis mittelfristig genau beobachtet werden. Die eigentliche Frage wird sein: Welches Land bietet die beste reale Investitionsrendite?

Unsere kontextuellen Empfehlungen für Anleger

Auch wenn kurz- bis mittelfristig weitere Marktkorrekturen zu befürchten sind, raten wir von Panikverkäufen ab. Wir gehen davon aus, dass die “Kriegstreiber” eher früher als später zur Besonnenheit kommen werden. Die wirtschaftlichen und damit auch die politischen Verluste auf ihrer Seite führen in der Regel zu einem Umdenken, das zu bestimmten Zeiten nicht möglich erscheint.

Angesichts der kurz- bis mittelfristigen Beurteilungsschwierigkeiten stellt sich die Frage, welche Auswirkungen dies für die Anleger haben wird. Wenn die Geschichte als gültiger Indikator herangezogen werden kann, würden wir daraus schließen, dass es zwei spezifische Entwicklungen gibt, die eine lohnende Investitionspolitik sowohl kurz- als auch längerfristig bestimmen. Ausgehend von einer gewissen, aber langsamen und unregelmäßigen Wachstumsrate im Jahr 2022 und etwas höheren Zinssätzen dürfte die Inflation in der zweiten Jahreshälfte 2022 auf ein “normaleres”, niedrigeres Niveau zurückkehren, als es bisher im Jahr 2022 in den USA zu verzeichnen war (7.4 % im Januar und 7.8 % im Februar). Ähnliche, aber etwas niedrigere Entwicklungen wurden für die europäischen Indizes verzeichnet, während die Inflation in der Schweiz mit 1.6% im Januar 2022 deutlich niedriger blieb. Unter der Annahme einer bescheidenen wirtschaftlichen Erholung rechnen wir, auch wenn es sehr schwierig ist, sicher und präzise zu sein, mit einer Senkung der Rohölpreise (gemessen an der NYMEX-Rohölnotierung, die Höchststände von 2014 erreicht haben) und auch der allgemeinen Transportkosten.

Gemäss unserer eher positiven Einschätzung der Auswirkungen der durchgeführten Finanzmarktinterventionen – zum Nachteil des Aggressors – dürfte das Investitionsumfeld zwar schwierig, aber nicht völlig katastrophal bleiben. Dementsprechend erwarten wir:

- Aktien werden sich weiterhin besser entwickeln als Anleihen und Geldmärkte. Dennoch erwarten wir für die einzelnen Länder eine relativ hohe Volatilität auf Tages- und Wochenbasis. Warum ist das so? Dies dürfte vor allem auf die sektorale Rotation zurückzuführen sein, die von den kurzfristigen Inflationserwartungen und den politischen Kommentaren zu Zinsänderungen, d.h. möglichen Erhöhungen, abhängt.

- Ländermässig bleiben auf unserem Heimmarkt Schweiz, die USA und ausgewählte europäische Märkte fokussiert, wobei der Schwerpunkt auf die Sektor-Rotation gelegt werden muss.

- Die Ausgangslage, die voraussichtlich volatilitätsprägend ist, bleibt an die politisch komplizierte Weltpolitik gebunden. Zum jetzigen Zeitpunkt fällt es uns schwer, den Konflikt nur auf die Ukraine zu begrenzen und zu quantifizieren. In diesem Zusammenhang sind wir positiv überrascht von der historischen Entscheidung der Schweizer Regierung, die Vermögenswerte der Oligarchen einzufrieren.