EMR April 2021

Unsere Konjunkturprognose ist ein Versuch, das wirtschaftliche Umfeld bestmöglich zu umschreiben. Jeder Analyst verwendet hierzu eine Kombination aus wichtigen und viel beachteten Indikatoren. In diesem EMR legen wir den Fokus auf das reale BIP und auf seine wichtigsten Komponenten und nutzen sie als Leitfaden, um herauszufinden, was die vielversprechendste Anlagestrategie sein könnte!

Editorial

Liebe Leserin, lieber Leser, Der Schwerpunkt dieses EMR liegt auf der historischen Entwicklung des Schweizer, und des US-BIP und seiner Komponenten sowie auf deterministischen Variablen: wie Währungen, Inflation und Zinssätze. In unserer Analyse weisen wir auf mögliche Diskrepanzen zwischen verbreiteten Erwartungen und den Fakten hin. Aufgrund der langjährigen Unterschiede in der Entwicklung von Exporten und Importen von Waren und Dienstleistungen lassen sich faktisch differenzierte Ausblicke für Wirtschaftswachstum, Inflation und Zinsen ableiten. Nimmt man die Ströme der Importe und Exporte von Waren und Dienstleistungen als primären deterministischen Faktor, kommen wir zu einem weniger pessimistischen Ausblick. Freundlicher Gruss, Adriano G.E. Zanoni, Ph.D. Chairman

BIP-Vergleich

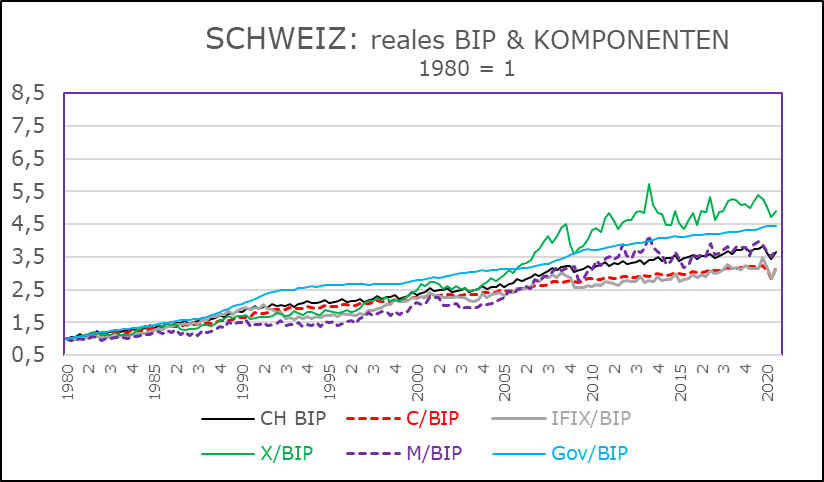

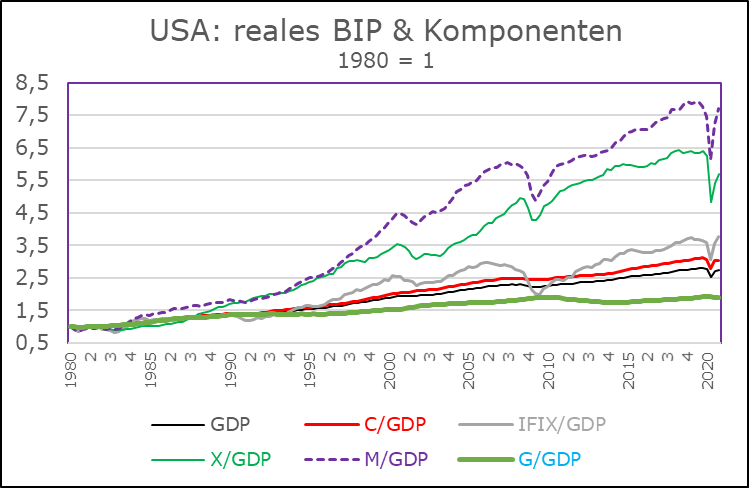

Anstatt die BIP-Daten in Landeswährung zu vergleichen, betrachten wir die Unterschiede in jedem Land anhand der jeweiligen Prozentsätze in der jeweiligen Landeswährung, und zwar unabhängig von allen möglichen Umständen. Kohärenterweise setzen wird dann die Anfangszahl der prozentualen Änderungen des BIPs und der jeweiligen Komponenten = 1.

Es wird immer wieder behauptet, dass verschiedene Länder auf Veränderungen und Reaktionen eines „Führungslandes“, meistens die USA, reagieren. Wir beschränken uns hier auf die Beziehungen zwischen der Schweiz und den USA. In den zwei folgenden Graphiken benutzen wir die gleiche Skala, um die Vergleichbarkeit zu erleichtern.

Ein erster Hinweis ist, dass sich die Wachstumsraten der Schweiz deutlich von jenen der USA unterscheiden. Fraglich ist ob die USA als Wachstumsmotor der schweizerischen Wirtschaftsaktivität gewesen werden darf. Gemäss verfügbaren Daten für das BIP-Wachstum – seit dem 1. T 1980 – hat sich die schweizerische Wachstumsrate um das 3.735-fache, jedoch nur um das 2.747-fache für die US-Rate vervielfacht. Die Schweizer Outperformance beläuft folglich sich auf 0,998.

Ein weiteres Indiz sind die unterschiedlichen Wachstumsraten des US-Außenhandels im Vergleich zu seinem Schweizer Pendant. Im Falle der USA haben die Nettoexporte einen signifikant negativen Einfluss auf das US-Wachstum, während sie für die Schweiz einen positiven Einfluss haben. Die Schweizer Nettoexporte trugen zum Schweizer Wirtschaftswachstum bei, während die US-Nettoexporte die US-Konjunktur deutlich bremsten (und dies auch weiterhin tun). Im angeführten Zeitraum haben, statistisch gesehen, die USA ein Nettoexportdefizit von 77´300,1 Mrd. verketteter (2012) saisonbereinigte USD eingefahren!

Einflussfaktoren

Zweifellos ist die USD-Abwertung nicht in erster Linie auf politische Manipulationen zurückzuführen, sondern vielmehr als Reaktion auf ökonomische Gegebenheiten, seien sie steuerlich oder währungspolitisch, oder auch seitens der Unternehmerschaft begründet. Das Handelsbilanzdefizit der USA kann und darf nicht mehr allzu lange weiter ansteigen. Warum, mag man sich fragen? Die harte Realität besagt, dass die Importe von Waren und Dienstleistungen seit Jahren im Vergleich zu den US-Exporten höher sind und wachsend. Diese Entwicklungen sind deterministisch für eine tendenzielle USD-Abwertung. Wenn der Dollar weiter fällt, wie von lautstarken Analysten vorhergesagt wird, dann müssen wir uns die einfache Frage stellen: wer wird der „Kreditgeber der letzten Instanz“ sein? Wir bezweifeln, dass es eine internationale Organisation sein sollte, insbesondere wenn diese im offenen Gegensatz zum System der „freien Marktwirtschaft“ steht?

Eine zusätzliche Determinante des Wirtschaftswachstumes, die derzeit nicht die gebührende Beachtung findet, ist, dass ein deutlicher, weiterer Rückgang der USD-Preise von Waren und Dienstleistungen, die aus den und in die USA exportiert und importiert werden, eine unverhältnismässige Veränderung des wirtschaftlichen Umfeldes beinhalten würden. Zweifellos ist vielmehr als Reaktion auf ökonomische Gegebenheiten, seien sie steuerlicher oder währungspolitischer Natur oder auch seitens der Unternehmerschaft begründet. Die Antwort muss aus unser Sicht quantifizieren, wie schnell und in welchem Umfang Produktion und Beschäftigung in die USA zurückgeführt werden können.

Kaum Beachtung findet ein zusätzlicher, aktueller Bestimmungsfaktor des Wirtschaftswachstums, nämlich eine deutliche Preissenkung im US-Außenhandel. Eine solche Entwicklung würde eine prägende Veränderung des wirtschaftlichen Umfeldes bedeuten. Wer würde in einer solche Situation dann als Gewinner dastehen? Die Meinungen hierzu gehen weit auseinander, was meist an politischen Gesichtspunkten und nicht auf die wirtschaftliche Realität rückführbar ist. Es handelst sich darum, wie schnell und in welchem Umfang Produktion und Beschäftigung in die USA verändert werden können.

Ein weiterer deutlicher Rückgang des USD, wie er von einer lautstarken Gruppe von Prognostikern angenommen wird, würde die Exportpreise nach USA erhöhen, was der amerikanischen Industrie bei der Rückführung ihrer Produktion Auftrieb geben würde. Falls die Preise der US-Importe steigen würden, müsste mit einem Rückgang der Importe von Waren und Dienstleistungen gerechnet werden. Ein signifikanter Rückgang der Importe wird, ceteris paribus, das US-Wirtschaftswachstum stützen, während z.B. China, Europa und andere Länder als Verlierer dastünden. Gewinner wären also die US-Exporteure und die US-Wirtschaft.

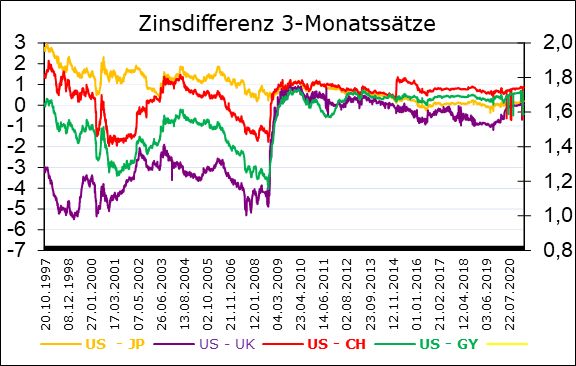

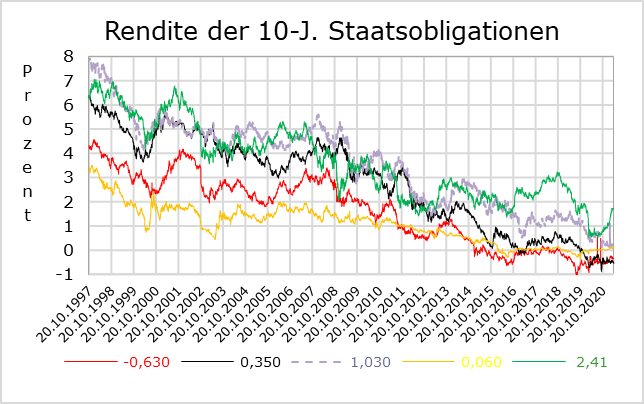

Angenommen, dass die Exporteure (in die USA) die Preise für Waren und Dienstleistungen senken würden, spräche eher für eine deflationäre Tendenz in deren Ländern; eine Entwicklung, die klar den landläufigen Inflationserwartung widerspricht. Uns ist nicht bekannt, dass prägende Prognostiker sich für einen „positiveren“ Inflationsausblick geäußert haben. Falls sich unser Szenario bewahrheiten sollte, wäre kaum mit einer signifikanten Zinserhöhung zu rechnen. Ein Thema, das trotz der jüngsten leichten Zinserhöhung (obwohl noch kein Ausbruch aus dem langfristigen Abwärtstrend sichtbar ist) würde implizieren, dass der „Re-Vitalisierung-Prozess“ der Biden-Administration (1´900 Mrd. USD) begünstigen würde und somit weniger Notwendigkeit besteht, die US-Preise und auch die Zinsen nach oben zu drücken.

Davon ausgehend, dass kurzfristig der politische Fokus auf der Lösung der durch Covid-19 verursachten Pandemie liegt, fällt es schwer, einen dramatischen Zinsanstieg vorauszusagen. Die nachfolgende zwei Graphiken bleiben schwer interpretierbar, nicht wahr?

Unsere Einschätzung wird in erster Linie von der Machbarkeit einer schnellen und nachhaltigen Wiederbelebung, durch die „Wiedereröffnung“ der meisten lebenswichtigen Wirtschaftssektoren, nicht nur in den USA, bestimmt. Tatsache ist, dass die negativen ökonomischen Folgen von Covid-19 unverhältnismäßig schwerwiegend waren und seltsamerweise auch noch für einige Zeit bleiben werden. Die entsprechenden quantitativen Interaktionen sind absehbar und zwar nicht nur für Arbeitnehmer im Niedriglohnsegment. Das Zusammenspiel dieser, eher widersprüchlichen Gesichtspunkte, sollte keineswegs unterschätzt werden. Kohärent gehen wir von einer Periode anhaltender Unsicherheit und Volatilität aus.

Vermögensallokation

Vor allem die nun anstehende Einführung von Impfstoffen verspricht, zusammen mit dem riesigen US-Konjunkturpaket, eine baldige Rückkehr zum Wirtschaftswachstum. Selbst wenn wir von einem kurzfristigen Zinsanstieg ausgehen, sind wir zuversichtlich, dass es „weiterhin keine Alternative zu Aktien gibt“.

Eine Tatsache, die wir nicht speziell berücksichtigt haben, sind die ideellen Entscheide der grünen Revolution auf Inflation und Währungen. Die Preise für fossile Brennstoffe dürften ein hervorragender Indikator für kurzfristige Inflationserwartungen und daraus resultierende Aktionen/Reaktionen der Zentralbanken sein.